ソワン

ソワンこんにちは、ソワン(@sthttt)です。

今回はリアロケーションの実行についてです。

リアロケーションの実行〜今後の方針

そもそも「リアロケーション」と「リバランス」とは

初めに決めた資産配分の比率が時の経過とともに変わった場合、元の配分に戻すことを「リバランス」と言います。これに対して「リアロケーション」はリバランスと違い、資産配分そのものをまったく別の配分に変えることです。つまり、国際分散投資を行って老後資金を準備する前提そのものが変わったので、それに合わせて資産配分を1から見直そうというわけです。

https://www.matsui.co.jp/ideco/advice/reallocation/

僕自身、投資はコロナショック以降の右肩上がり相場しか主に経験しておらず、あまり深く考えずアセットアロケーションは株式100%にしていました。

しかし、2022年になり、株式市場の相場環境が大きく変化したことから(僕は調整局面と個人的に素人ながら思っている)、アセットアロケーションを見直す、つまり、リアロケーションすることにしました。

今までのアセットアロケーション

上記の記事でも書いてますが、今まではつみたてNISA、iDeCo、特定口座で楽天VTIを積立しており、資産全体のアセットアロケーションは株式100%でした。

今後のアセットアロケーション

今後の資産全体のアセットアロケーションを株式70%債券30%に変更します。

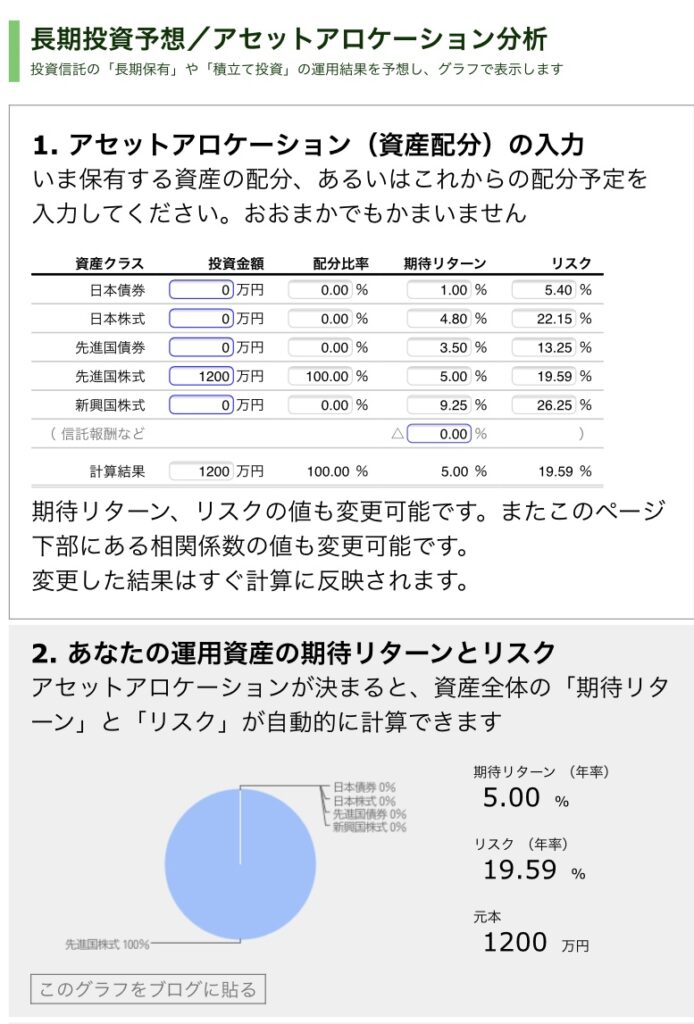

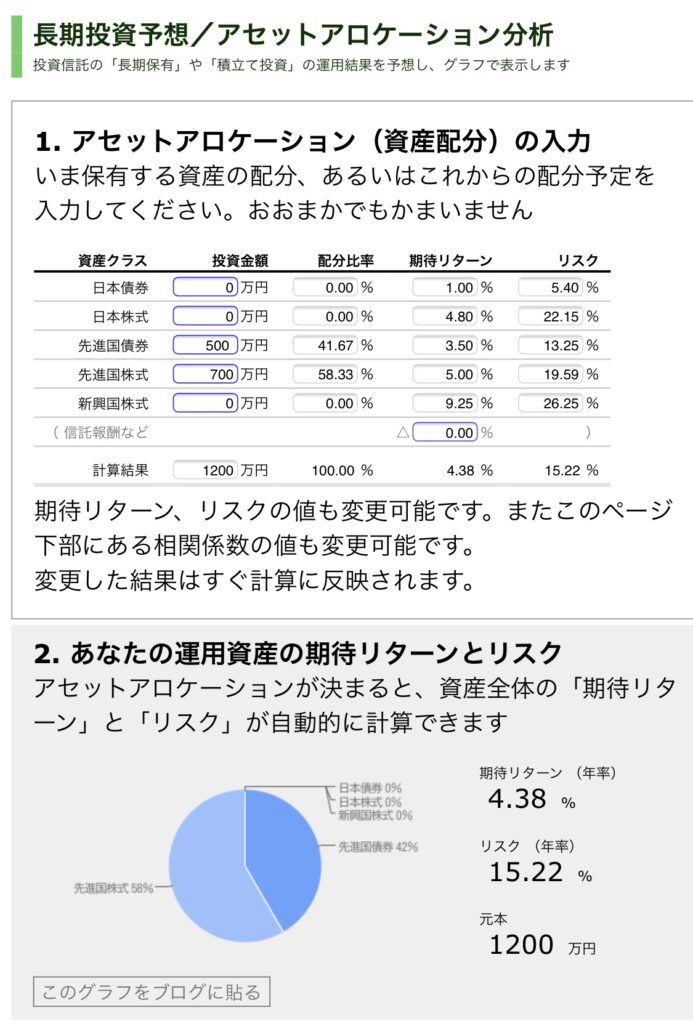

アセットアロケーション分析は以下のサイトを参考にしました。

僕の場合は楽天VTIのみなので先進国株式よりもリターンもリスクも上がるかとは思いますがシミュレーションしてみます。仮に今、手元に1200万円投資に回せるお金があるとして、先進国株式を1200万円、つまり株式100%の場合の期待リターンは5%でリスクは19.59%。

手元の1200万円を先進国株式に700万円、先進国債券に500万円とすると(株式58.33%、債券41.67%)、期待リターンは4.38%でリスクは15.22%。

僕の今後のアセットアロケーションは株式70%債券30%にするので、上記のシミュレーションは正確ではないのですが、株式のみよりも債券と合わせることでリスクを抑える運用ができるようになります。

今後資産運用をする中で僕が最優先事項は退場せずに市場に居続けること。

最悪の事態を想定して、株式と債券を組み合わせる方針に変更しました。

新たに先進国債券への投資

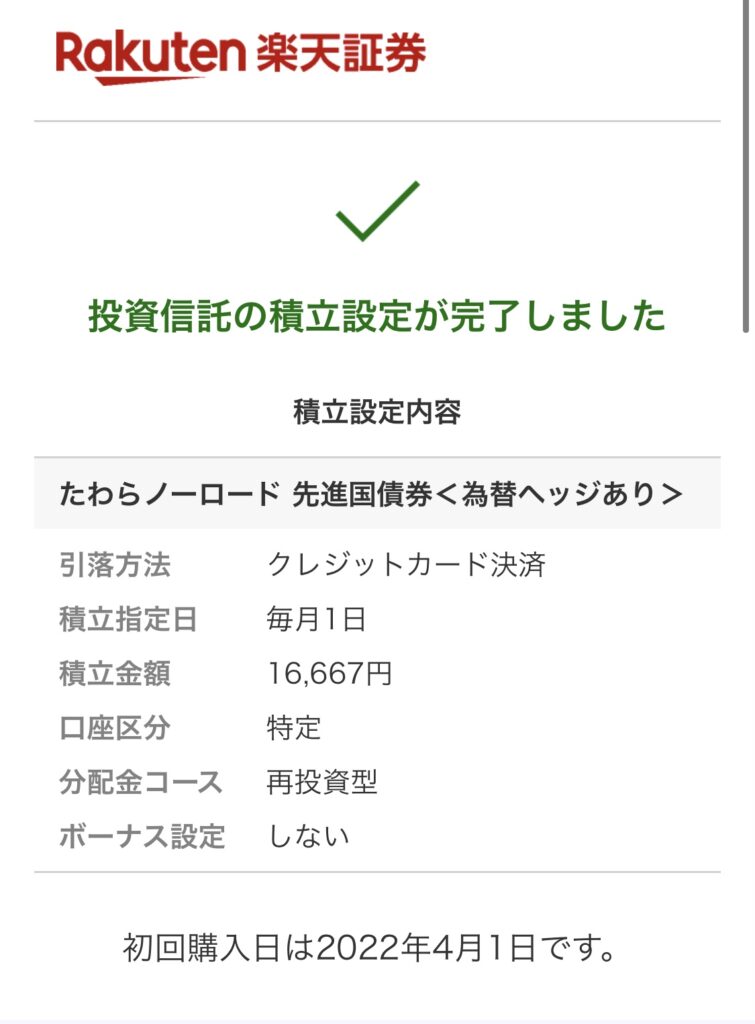

ノーセルリバランスも考えましたが、特定口座の楽天VTIを500万売却して、得た資金をそのまま【たわらノーロード先進国債券〈為替ヘッジあり〉】に投資します。

為替ヘッジありかなしかも悩みましたが、僕が債券に求めるのは「資産全体のリスクを減らすこと」かつ「ほどほどのリターン」ということで、ヘッジコストはかかりますが、為替ヘッジありにしました。

しばらくは、債券の比率が高くなりますが、つみたてNISAとiDeCoは楽天VTI100%であり、毎月の積立額が株式の方が多いためいずれは元の比率に戻る予定です。

今後の方針

今までの報告から変更ありです。

つみたてNISAは楽天カードクレジット決済で楽天VTIに33,333円積立。

特定口座は楽天カードクレジット決済でたわらノーロード先進国債券〈為替ヘッジあり〉に16,667円積立。

iDeCoは口座引き落としで楽天VTIに23,000円積立。

月合計73,000円(うち56,333円を楽天VTI、16,667円をたわらノーロード先進国債券〈為替ヘッジあり〉)を積立することになります。

まとめ

2022年に入ってから米国株は調整が続いています。コロナショック以降の右肩上がりが調子が良すぎただけで、株は本来こういうものなのかもしれません。

僕が特定口座の楽天VTIを半分売却し、債券に回すのも正直正解なのかそうでないのかわかりませんが、株式100%よりも株式70%債券30%の方がまだ安心して保有できると判断しました。

しばらくは投資のことは忘れて本業に専念し、入金力を上げる努力を継続していこうと思います。

ソワン

ソワンここまで読んでいただきありがとうございます。

にほんブログ村